Inicio › Tributación › Modelo 145

¿Quieres saber qué es el modelo 145 del IRPF y para qué sirve? ¿Acabas de descubrir que debes presentarlo y buscas un ejemplo del modelo 145 rellenado? Sigue leyendo e infórmate con Raisin.

Es un documento informativo con el que un trabajador informa a su empleador de su situación personal y familiar para que ajuste las retenciones en su nómina.

Deben rellenarlo las personas que empiezan a trabajar en una empresa o que tengan cambios en su vida personal o familiar.

Los ajustes que puedan hacerse a las retenciones se aplican en la siguiente nómina, si se presenta con la suficiente antelación.

Para completarlo, descárgalo, rellena los apartados del documento 145 y firma.

¿Qué es el modelo 145 del IRPF y para qué sirve?

El modelo 145 de Hacienda, aunque coloquialmente también se conoce como modelo 145 del IRPF o documento 145, es el formulario con el que una persona física que recibe rentas de trabajo comunica a su pagador sus datos familiares y personales.

De esta forma, el pagador, generalmente una persona jurídica, sabrá qué retención de IRPF debe aplicar a la nómina del trabajador. Y es que, en la base imponible de la declaración de la Renta, es decir, la cantidad sobre la que se tributa, se tienen en cuenta las circunstancias personales del trabajador. Por ejemplo, si tiene familia numerosa, descendientes con discapacidad, una persona a cargo, etc.

Rellenar este documento de forma correcta ajustará el resultado del modelo 100. O en otras palabras, el modelo 145 permite a Hacienda retener una cantidad bastante aproximada a la que debe pagar el trabajador por los rendimientos de trabajo obtenidos en un año fiscal.

¿Quién debe rellenar el modelo 145 para el IRPF?

El modelo 145 de la AEAT debes presentarlo cuando empiezas a trabajar en una empresa o cuando cambia tu situación personal o familiar. Normalmente, las empresas lo facilitan al trabajador, pero si tu situación personal o familiar cambia en un momento determinado, deberás informar a tu empleador y presentar el modelo 145 con tus nuevos datos. A modo de ejemplo, si de un día para otro tienes a cargo a un ascendiente mayor de 65 años y con una renta inferior a 8.000 € al año, recuerda informar a tu pagador.

Como muchos trabajadores se olvidan de informar a su empleador sobre cambios familiares o personales, las empresas suelen pedir a sus empleados que lo rellenen al final de cada ejercicio. Ten en cuenta que una vez hayas presentado este modelo informativo, los ajustes que puedan hacerse en la retención de la nómina se aplicarán en el siguiente salario (siempre y cuando informes sobre los cambios con al menos cinco días de antelación si se trata de una bajada en el IRPF, o con diez días de antelación si el ajuste supone una retención mayor).

Si tu situación personal o familiar no ha cambiado, no tendrás que presentar el modelo 145.

¿Cómo rellenar el modelo 145 para el IRPF?

Para rellenar el modelo 145 de la AEAT solo tienes que descargar el documento y rellenar los siete apartados:

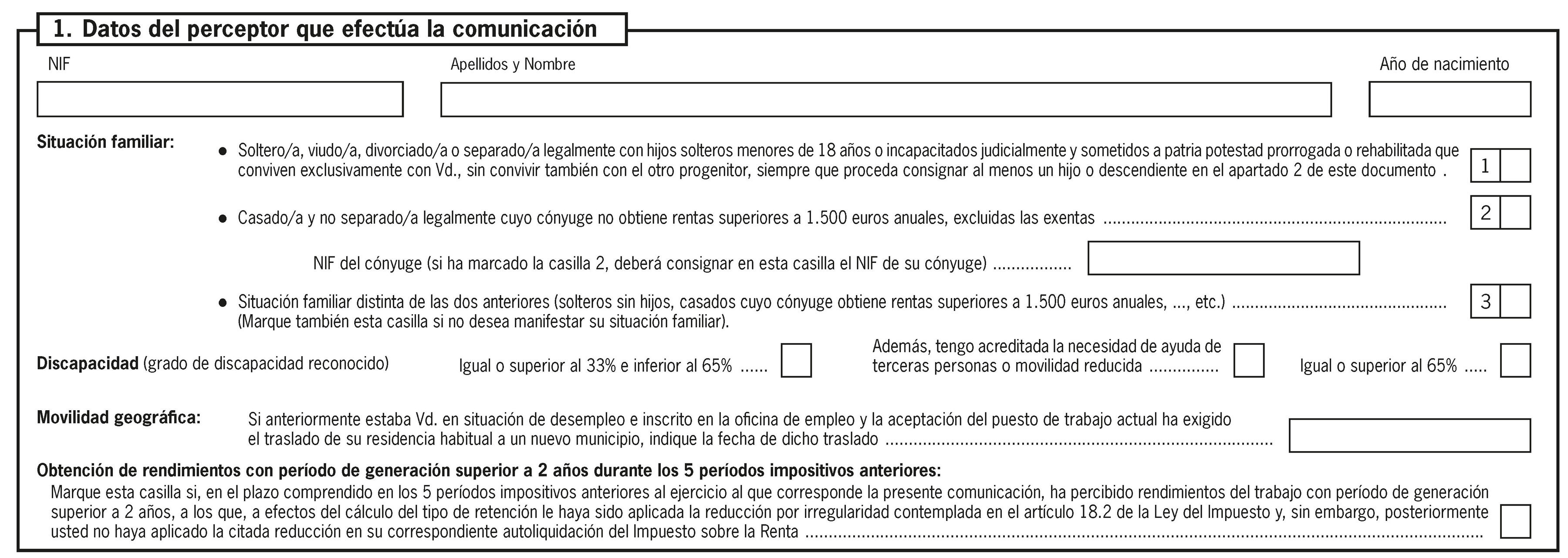

1 Identificación y situación familiar

- Indica tu situación familiar (hay tres opciones).

Si tienes discapacidad, indica el grado: entre el 33 y el 65 %, más de un 65 % o movilidad reducida (necesitas ayuda de terceras personas).

¿Estabas en paro y has encontrado trabajo en otra ciudad o municipio y te has mudado? Aquí es donde debes indicarlo para poder tener la deducción por movilidad geográfica.

¿Has obtenido rendimientos con período de generación superior a dos años durante los cinco períodos impositivos anteriores? Entonces marca la casilla.

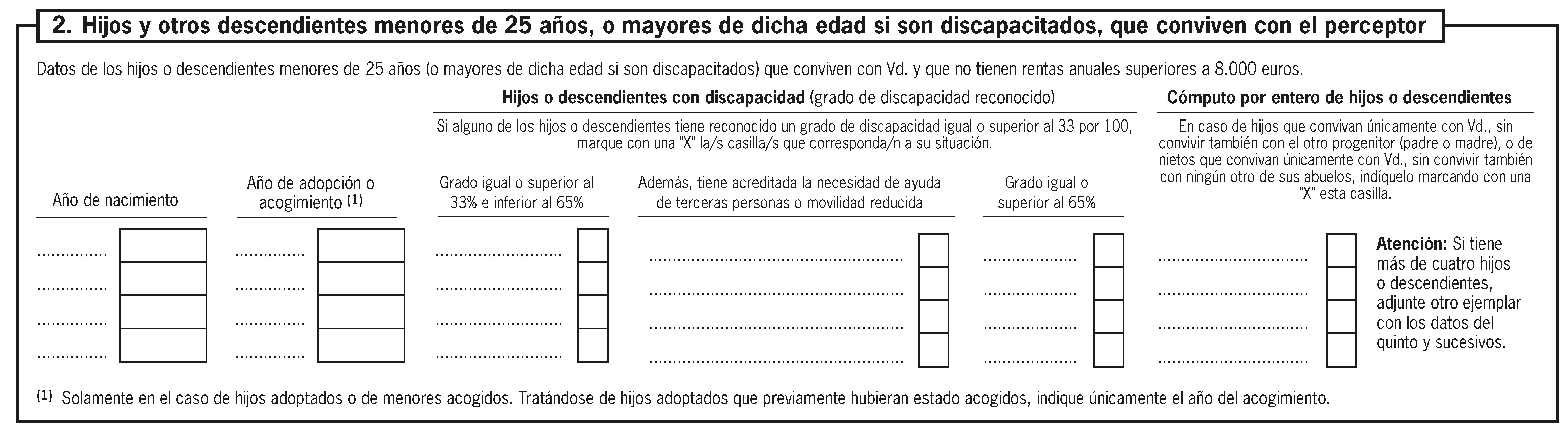

2 Hijos y otros descendientes

- Si tienes hijos u otros descendientes a tu cargo, facilita sus datos en este apartado. Solo debes añadir los que sean menores de 25 años, discapacitados o que no tengan rendimientos de más de 8.000 € al año.

Si eres una familia monoparental, marca la casilla «cómputo por entero de hijos o descendientes».

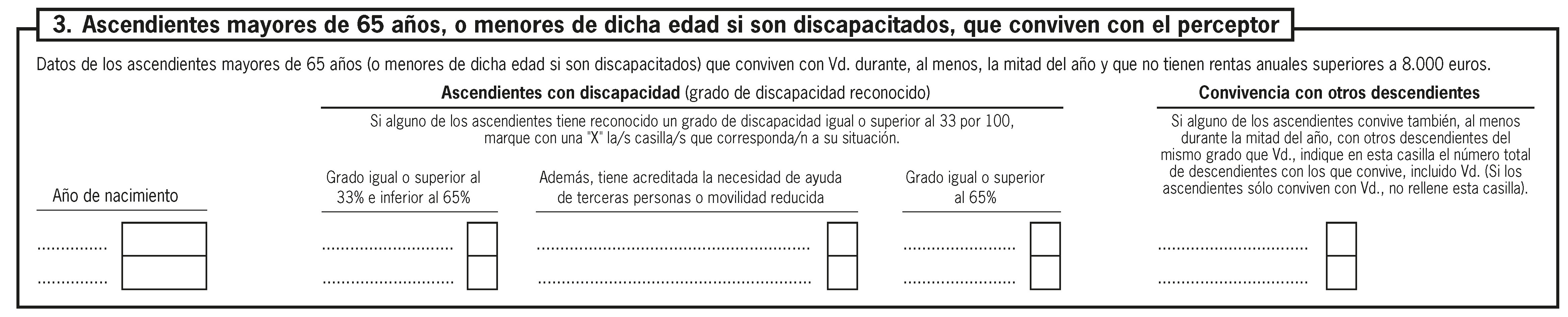

3 Ascendientes

¿Tienes ascendientes mayores de 65 años y con rentas inferiores a 8.000 € al año a tu cargo? ¿O ascendientes con alguna discapacidad a tu cargo? Añádelos en este apartado.

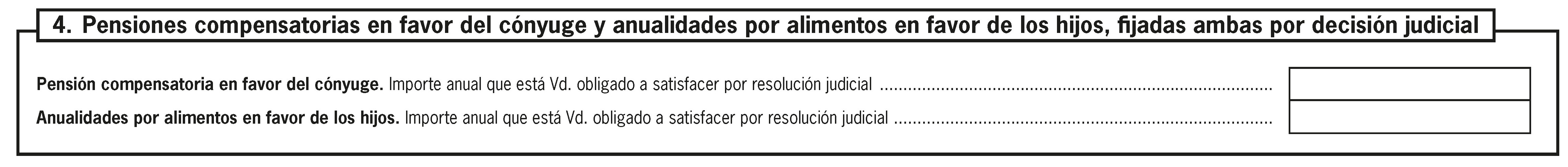

4 Pensiones o anualidades por alimentos

Si pasas una pensión alimenticia a tus hijos o una pensión compensatoria a tu cónyuge, introduce esta información en el apartado cuatro.

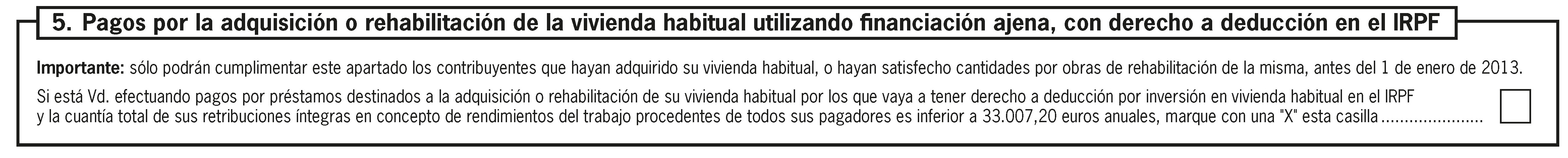

5 Deducción por financiación ajena para la vivienda habitual

¿Pediste una hipoteca antes de 2013 para pagar tu vivienda habitual? Entonces puedes añadir esta deducción en el apartado cinco si tu salario no supera los 33.007,2 € al año.

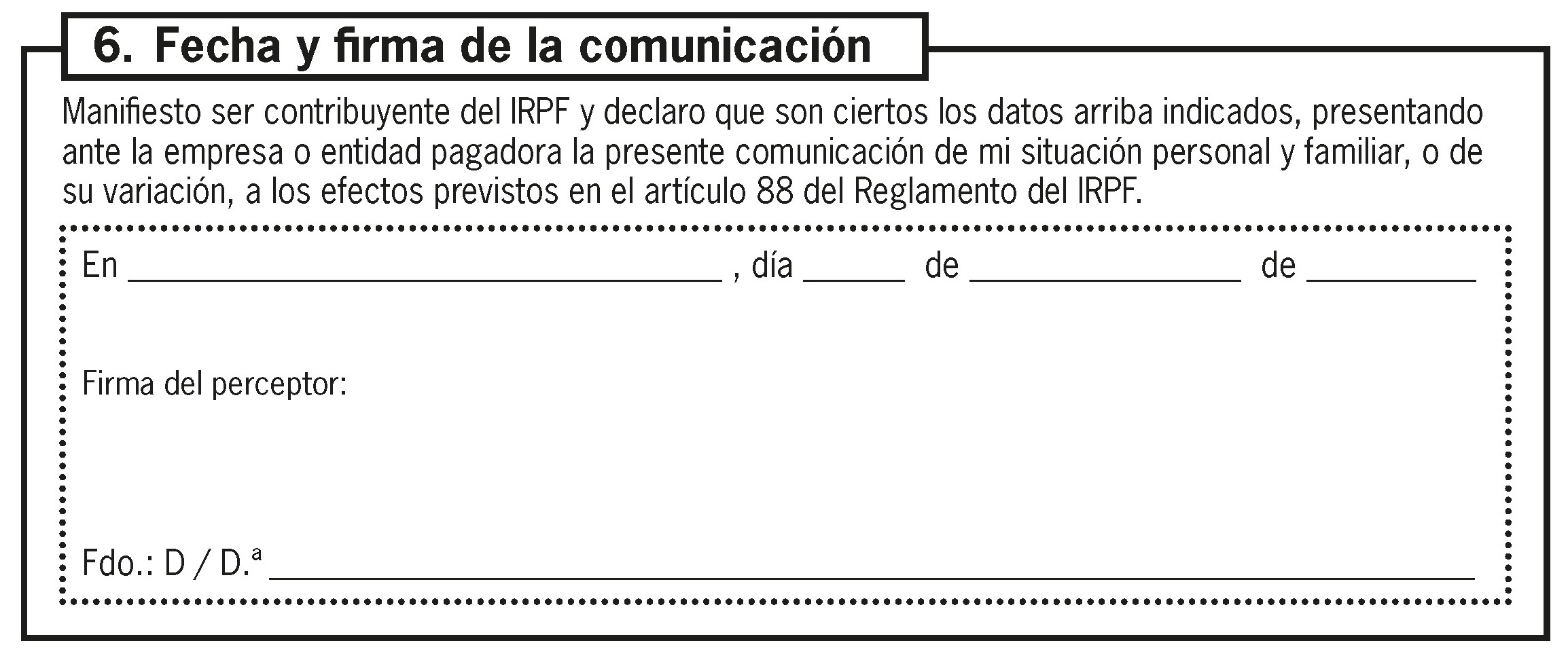

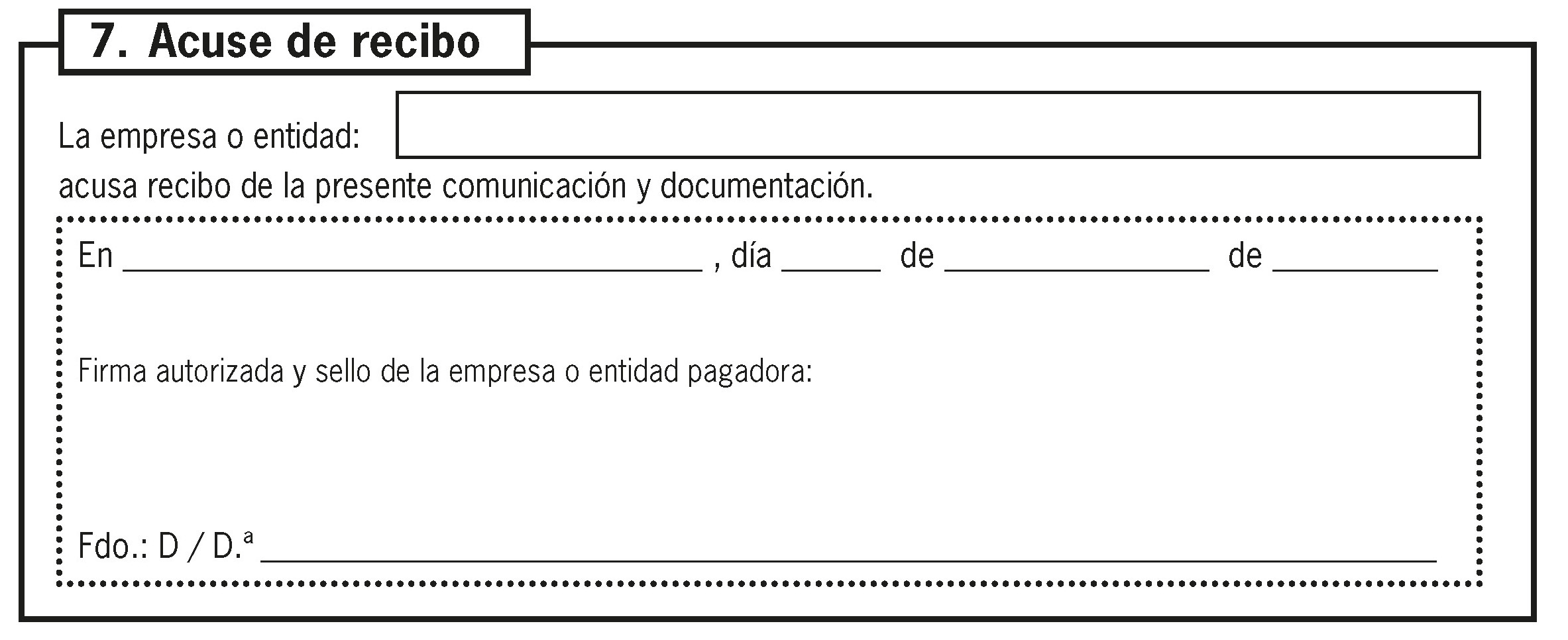

6 y 7 Firma, fecha y acuse de recibo

Lo único que tendrás que hacer en estos dos apartados es firmar, tu empleador pondrá la fecha y su firma.

* Te recordamos que en Raisin no ofrecemos asesoramiento fiscal y no asumimos ninguna responsabilidad por la exactitud de la información fiscal. Para más información, consulta con tu asesor fiscal o directamente con la Agencia Tributaria.